Как найти потребительский кредит с минимальными процентами

Хочешь взять потребительский кредит и не разориться? Узнай, как найти минимальные проценты и избежать переплат! Наши советы помогут тебе!

Получение потребительского кредита может стать отличным решением для финансирования важных покупок, ремонта или других личных нужд․ Однако, чтобы не переплатить, важно тщательно подойти к выбору кредитного предложения․ Поиск потребительского кредита с минимальными процентами – задача, требующая внимательности и знания ключевых факторов, влияющих на стоимость займа․ В этой статье мы подробно рассмотрим, как найти наиболее выгодные условия и избежать распространенных ошибок․

Ключевые факторы, влияющие на процентную ставку

Процентная ставка по потребительскому кредиту определяется несколькими факторами, которые банки учитывают при оценке риска:

- Кредитная история: Хорошая кредитная история – залог низкой процентной ставки․ Регулярные выплаты по предыдущим кредитам и отсутствие просрочек значительно повышают ваши шансы на получение выгодного предложения․

- Сумма и срок кредита: Как правило, чем меньше сумма и короче срок кредита, тем ниже процентная ставка․

- Доход заемщика: Банк оценивает вашу платежеспособность, поэтому стабильный и достаточный доход играет важную роль․

- Наличие обеспечения: Если вы готовы предоставить залог (например, автомобиль), это может снизить процентную ставку․

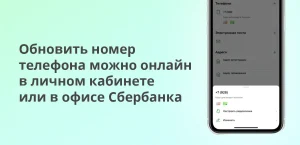

- Программы лояльности: Многие банки предлагают более выгодные условия своим клиентам, имеющим зарплатные карты или другие продукты банка․

Где искать выгодные предложения?

Существует несколько способов найти потребительский кредит с минимальными процентами:

- Сравнение предложений разных банков: Не ограничивайтесь одним банком; Изучите предложения нескольких финансовых учреждений, чтобы найти наиболее выгодные условия․

- Онлайн-агрегаторы: Используйте онлайн-сервисы для сравнения кредитных предложений․ Они позволяют быстро оценить различные варианты и выбрать оптимальный․

- Кредитные брокеры: Обратитесь к кредитному брокеру․ Они помогут подобрать кредит с учетом ваших индивидуальных потребностей и возможностей․

Онлайн-агрегаторы кредитных предложений: преимущества и недостатки

Онлайн-агрегаторы – удобный инструмент для поиска кредитов․ Они позволяют быстро сравнить предложения разных банков по ключевым параметрам, таким как процентная ставка, сумма кредита и срок погашения․ Однако важно помнить, что не все агрегаторы предоставляют полную информацию, и некоторые банки могут не быть представлены на этих платформах․ Поэтому рекомендуется использовать несколько агрегаторов и дополнительно проверять информацию на сайтах банков․

Советы по снижению процентной ставки

Даже если у вас не идеальная кредитная история, есть способы снизить процентную ставку по потребительскому кредиту:

- Улучшите кредитную историю: Вовремя оплачивайте счета и кредиты, чтобы улучшить свой кредитный рейтинг․

- Предоставьте подтверждение дохода: Подготовьте все необходимые документы, подтверждающие ваш доход, чтобы убедить банк в своей платежеспособности․

- Возьмите меньшую сумму: Если вам не нужна большая сумма, попробуйте взять кредит на меньшую сумму, чтобы снизить процентную ставку․

- Оформите страховку: Некоторые банки снижают процентную ставку при оформлении страхования жизни или здоровья․

FAQ

Что такое полная стоимость кредита (ПСК)?

ПСК – это общая сумма, которую вам придется заплатить по кредиту, включая проценты, комиссии и другие платежи․ Обязательно обращайте внимание на ПСК, чтобы оценить реальную стоимость кредита․

Можно ли досрочно погасить потребительский кредит?

Да, вы имеете право досрочно погасить потребительский кредит․ Уточните у банка условия досрочного погашения, так как некоторые банки могут взимать комиссию за это․

Что делать, если банк отказал в кредите?

Узнайте причину отказа․ Возможно, вам нужно улучшить свою кредитную историю или предоставить дополнительные документы․ Вы также можете обратиться в другой банк․

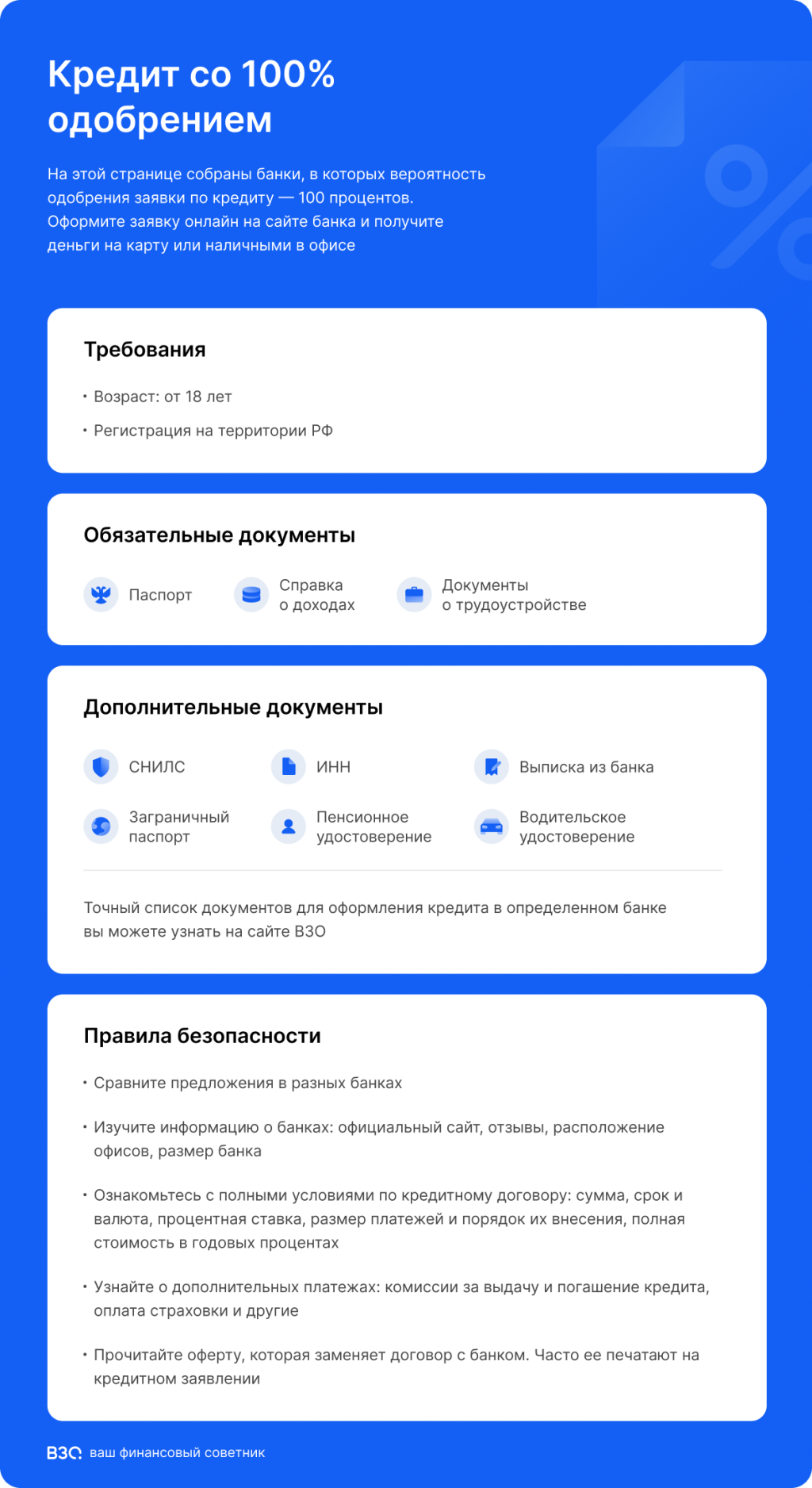

Какие документы нужны для оформления потребительского кредита?

Обычно требуется паспорт, справка о доходах и копия трудовой книжки․ Точный список документов уточняйте в банке․

Как избежать скрытых комиссий и переплат?

Привлекательные процентные ставки – это лишь верхушка айсберга․ А не таятся ли в договоре скрытые комиссии и платежи, способные существенно увеличить стоимость кредита? Как распознать их и уберечь себя от неприятных сюрпризов? Стоит ли соглашаться на дополнительные услуги, предлагаемые банком, такие как страхование или подключение к платным сервисам? Могут ли они действительно принести пользу или являются лишь способом увеличить прибыль банка за ваш счет? Не забывайте внимательно изучать договор и задавать все интересующие вас вопросы сотрудникам банка, чтобы избежать неприятных сюрпризов в будущем․

Что нужно знать о страховании кредита?

Предлагает ли банк оформить страховку вместе с кредитом? Является ли это обязательным условием для получения кредита с заявленной процентной ставкой? Влияет ли отказ от страховки на процентную ставку и условия кредитования? Какие риски покрывает страховка и насколько она полезна в вашей конкретной ситуации? Стоит ли сравнивать предложения разных страховых компаний, чтобы найти более выгодные условия? А не лучше ли отказаться от страховки, если вы уверены в своей финансовой стабильности и не видите необходимости в дополнительной защите?

Когда потребительский кредит – не лучший выбор?

Действительно ли потребительский кредит – это оптимальное решение в вашей ситуации? Может, есть альтернативные способы финансирования, например, накопления, займ у друзей или родственников, или использование кредитной карты с льготным периодом? Не станет ли потребительский кредит непосильной нагрузкой на ваш бюджет, особенно в условиях нестабильной экономической ситуации? А не приведет ли необдуманное оформление кредита к долговой яме и ухудшению финансового положения? Может, стоит отложить покупку и накопить необходимую сумму, чтобы избежать переплаты по процентам и комиссии?

FAQ (продолжение)

Что делать, если я потерял работу и не могу платить по кредиту?

Следует ли немедленно обратиться в банк и сообщить о своей ситуации? Какие варианты реструктуризации долга или отсрочки платежей предлагает банк? Могут ли они помочь вам временно справиться с финансовыми трудностями? А не стоит ли обратиться к финансовому консультанту, чтобы получить профессиональную помощь в управлении долгами?

Как правильно рассчитать свою платежеспособность перед оформлением кредита?

Как оценить свои доходы и расходы, чтобы понять, какую сумму кредита вы сможете комфортно выплачивать ежемесячно? Следует ли учитывать возможные непредвиденные расходы при расчете платежеспособности? А не стоит ли создать финансовую подушку безопасности перед оформлением кредита, чтобы быть готовым к любым неожиданностям?

Влияет ли наличие других кредитов на решение банка о выдаче нового кредита?

Как банк оценивает вашу кредитную нагрузку при рассмотрении заявки на новый кредит? Учитываются ли все ваши текущие кредиты и займы? А не стоит ли сначала погасить часть существующих долгов, чтобы повысить свои шансы на получение нового кредита с выгодными условиями?